ORGANISMS

WTO. 12 APRIL 2018. Strong trade growth in 2018 rests on policy choices

World merchandise trade growth is expected to remain strong in 2018 and 2019 after posting its largest increase in six years in 2017, but continued expansion depends on robust global economic growth and governments pursuing appropriate monetary, fiscal and especially trade policies, WTO economists said.

MAIN POINTS

- World merchandise trade volume is expected to grow 4.4% in 2018, accompanied by GDP growth of 3.2% at market exchange rates.

- Faster trade expansion is being driven by stronger economic growth across regions, led by increased investment and fiscal expansion.

- Trade growth in 2018 is likely to fall within a range from 3.1% to 5.5% if current GDP forecasts come to pass, although a continued escalation of trade restrictive policies could lead to a significantly lower figure.

- Trade growth should moderate to 4.0% in 2019 even as global GDP growth slows slightly to 3.1%.

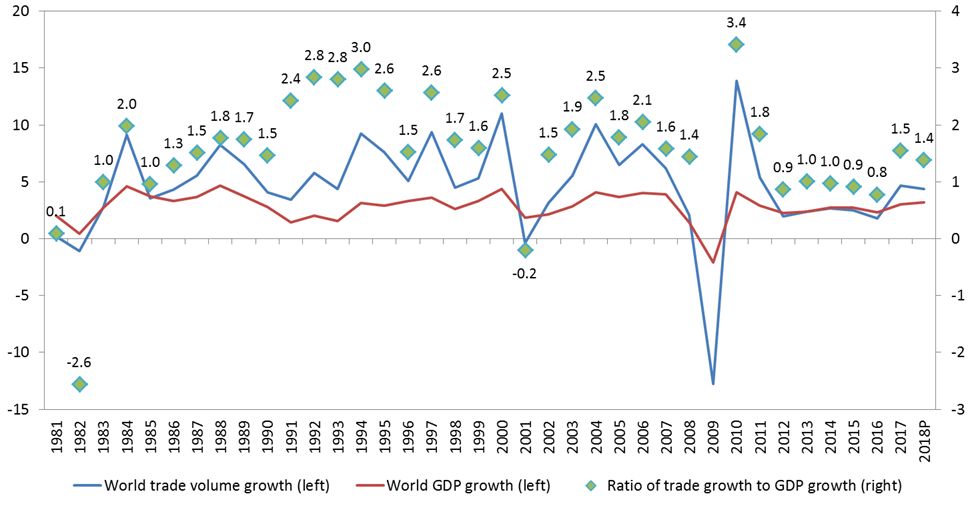

- The ratio of trade growth to GDP growth should remain at 1.4 in 2018, down slightly from 1.5 in 2017.

- Risks are centred on trade and monetary policy, where missteps could undermine economic growth and confidence.

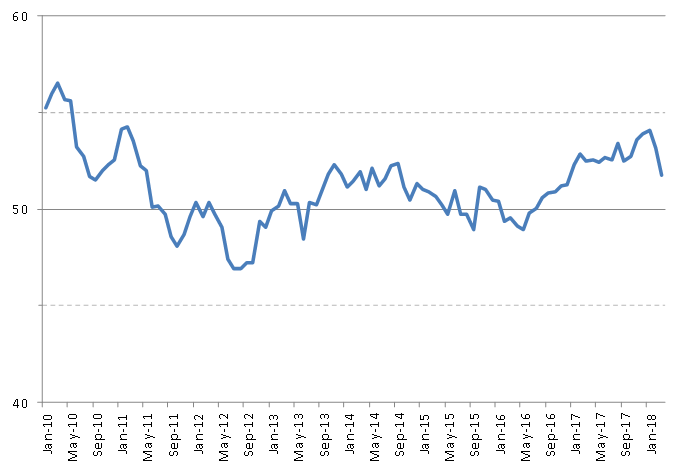

- An index of export orders has recently weakened, possibly signalling an effect of greater uncertainty brought about by heightened trade tensions.

The WTO anticipates merchandise trade volume growth of 4.4% in 2018, as measured by the average of exports and imports, roughly matching the 4.7% increase recorded for 2017. Growth is expected to moderate to 4.0% in 2019, below the average rate of 4.8% since 1990 but still firmly above the post-crisis average of 3.0%. However, there are signs that escalating trade tensions may already be affecting business confidence and investment decisions, which could compromise the current outlook.

"The strong trade growth that we are seeing today will be vital for continued economic growth and recovery and to support job creation. However this important progress could be quickly undermined if governments resort to restrictive trade policies, especially in a tit-for-tat process that could lead to an unmanageable escalation. A cycle of retaliation is the last thing the world economy needs. The pressing trade problems confronting WTO Members is best tackled through collective action. I urge governments to show restraint and settle their differences through dialogue and serious engagement," said WTO Director-General Roberto Azevêdo.

Trade volume growth in 2017, the strongest since 2011, was driven mainly by cyclical factors, particularly increased investment and consumption expenditure. Looking at the situation in value terms, growth rates in current US dollars in 2017 (10.7% for merchandise exports, 7.4% for commercial services exports) were even stronger, reflecting both increasing quantities and rising prices. Merchandise trade volume growth in 2017 may also have been inflated somewhat by the weakness of trade over the previous two years, which provided a lower base for the current expansion.

Until recently, risks to the forecast appeared to be more balanced than at any time since the financial crisis. However, in light of recent trade policy developments they must now be considered to be tilted to the downside. Increased use of restrictive trade policy measures and the uncertainty they bring to businesses and consumers could produce cycles of retaliation that would weigh heavily on global trade and output. Faster monetary tightening by central banks could trigger fluctuations in exchange rates and capital flows that could be equally disruptive to trade flows. Finally, worsening geopolitical tensions could be counted on to reduce trade flows, although the magnitude of their impact is unpredictable. Technological change means that conflicts could increasingly take the form of cyber-attacks, which could impact services trade as much or more than goods trade.

On the other hand, there is some upside potential if structural reforms and more expansionary fiscal policy cause economic growth and trade to accelerate in the short run. The fact that all regions are experiencing upswings in trade and output at the same time could also make recovery more self-sustaining and increase the likelihood of positive outcomes.

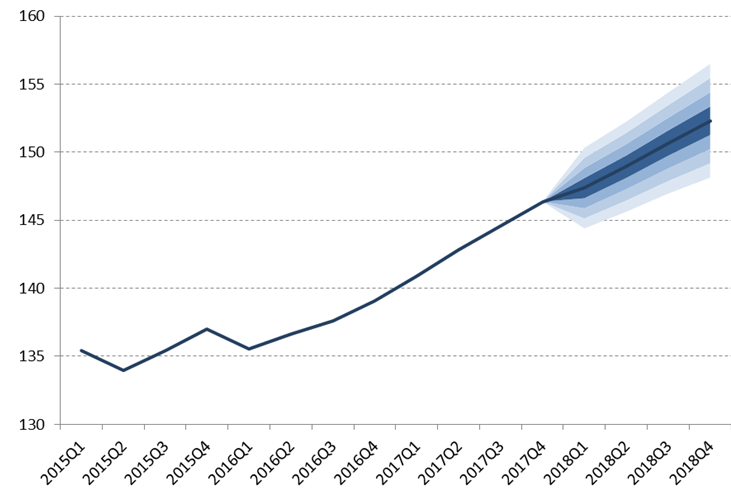

Chart 1: Volume of world merchandise trade, 2015Q1-2018Q4

Seasonally adjusted volume index, 2005=100

In recognition of the high degree of uncertainty associated with any forecast under the circumstances, Chart 1 uses shaded bands to illustrate a range of possible trade outcomes in the forecast period. Trade growth in 2018 is most likely to fall within a range from 3.1% to 5.5%. However, it should be noted that the above estimates depend on current forecasts of GDP. Further escalation in trade restrictive policies or other shocks that negatively affect global economic activity could result in trade growth outside of this range.(1)

The WTO's trade forecasts are predicated on consensus estimates of global GDP, which have been revised upwards strongly in recent months. World real GDP at market exchange rates is projected to grow 3.2% in 2018 (up from 2.8% last September) and 3.1% in 2019. Brighter prospects reflect not only investment and employment gains but also improved business and consumer confidence as measured by OECD business cycle indicators, although these could be undermined by uncertainty going forward. The final figure of 3.0% for world GDP growth in 2017 was also stronger than the previous estimate (2.8% as of last September), which partly explains the fact that actual merchandise trade growth of 4.7% for the year exceeded even optimistic assessments (e.g. 3.6% in September, with a high end estimate of 3.9%).

Despite the improved outlook, some structural factors that weighed on trade in recent years are still present. This includes the rebalancing of the Chinese economy away from investment (which has very high import content) and toward consumption (which has lower import content compared to investment), as well as the reduced pace of global trade liberalization in recent decades. China’s rebalancing might dampen imports slightly in the short-run but it should produce stronger, sustainable growth over the long term, which would support more trade. On the other hand, the lack of further substantive liberalization would be expected to produce subdued trade growth in both the short and long-run.

Historically, world merchandise trade volumes have grown around 1.5 times faster than world real GDP at market exchange rates. The ratio of trade growth to GDP growth (referred to as the "elasticity of trade with respect to income") rose above 2.0 in the 1990s, but fell back to 1.0 in the five years following the financial crisis (2011-2016). This elasticity measure rebounded from 0.8 in 2016 to 1.5 in 2017, which is close to the historical average. Stronger trade growth relative to GDP growth is expected to continue at least into 2018, barring major economic shocks (Chart 2).

Preliminary data suggest that trade is off to a strong start in 2018. The WTO’s most recent World Trade Outlook Indicator (February 2018) pointed to above-trend trade growth in the first quarter, while other indicators such as export orders and container shipping are also suggestive of an ongoing recovery. Tighter labour markets and modest increases in inflation in major economies will leave less room for error on the part of policy makers, but absent any missteps trade growth should remain strong over the next two years.

Chart 2: Ratio of world merchandise trade volume growth to world real GDP growth, 1981-2018

% change and ratio

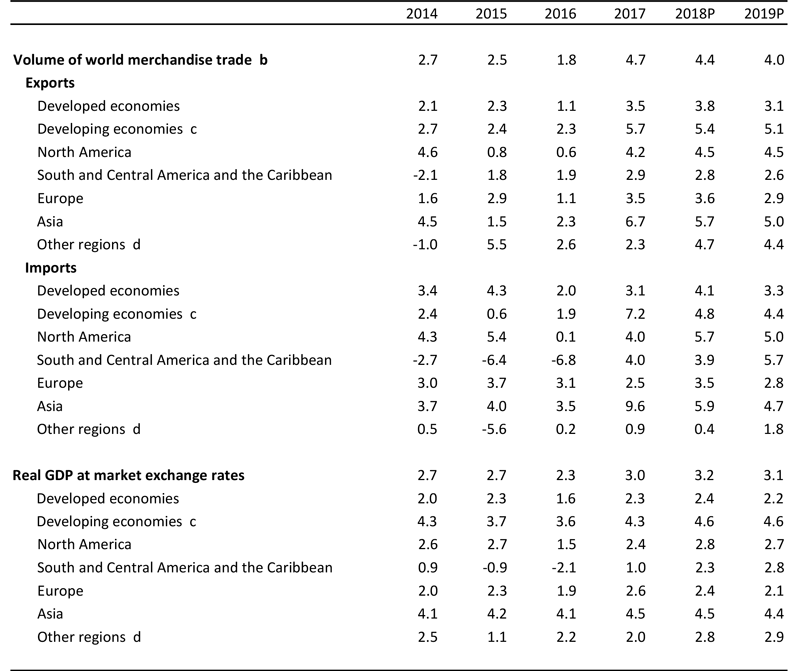

Details on trade developments in 2017

The acceleration of world merchandise trade volume growth to 4.7% in 2017 from 1.8% in 2016 was broad based, driven by rising import demand across regions but most notably in Asia. The largest gains were recorded on the import side in developing economies, where trade growth surged to 7.2% in 2017 from 1.9% in 2016. Import demand also picked up in developed countries, albeit less dramatically, as merchandise trade growth in volume terms increased to 3.1% in 2017 from 2.0% in 2016. Meanwhile, merchandise exports grew 3.5% in developed countries and 5.7% in developing countries last year, up from 1.1% and 2.3% respectively in the previous year (Table 1).

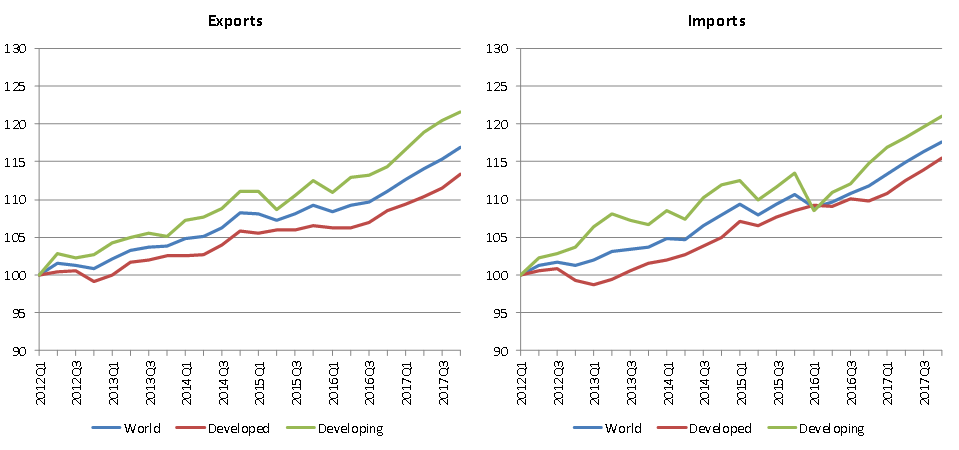

Although merchandise trade volume growth was stronger in developing countries for the whole of 2017, exports and especially imports of developed countries strengthened over the course of the year while trade growth in developing economies was more stable. This is illustrated by Chart 3, which shows seasonally-adjusted quarterly merchandise export and import volumes by level of development. Year-on-year growth of imports was considerably stronger in developed countries in the second half of 2017 (4.3%) than in the first half (2.3%), while growth eased slightly in developing economies (6.0% in the second half, down from 7.2% the first half). Export volume growth in developed countries also increased from 3.4% to 4.3% between the first half and second half, while growth in developing countries picked up slightly from 5.2% to 6.4%.

Chart 3: World merchandise exports and imports by level of development, 2012Q1-2017Q4

(Volume index, 2012Q1=100)

Source: WTO Secretariat.

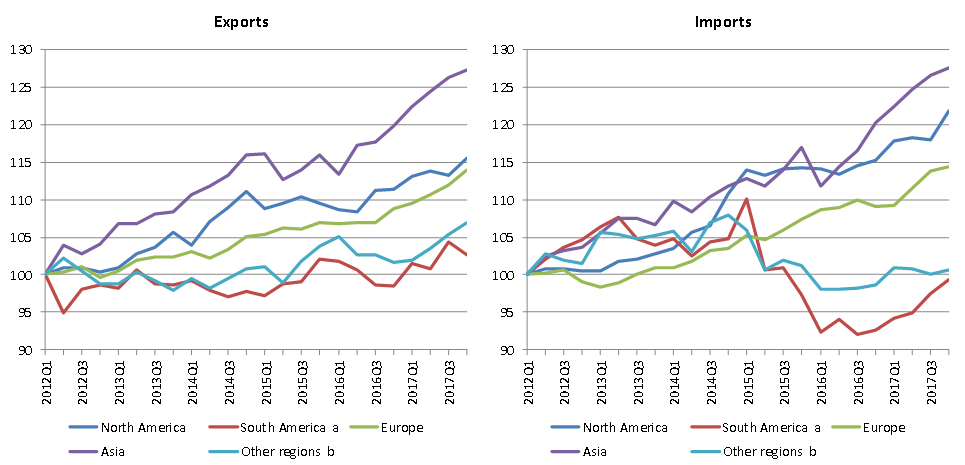

The recovery of merchandise trade volumes in 2017 was widely shared across regions but this was especially true on the export side, where North America, South and Central America and the Caribbean, Europe and Asia all recorded stronger growth. Asia and North America saw steady year-on-year growth in imports throughout 2017, whereas import growth accelerated over the course of the year in Europe (1.4% in the first half, 4.1% in the second half) and South and Central America and the Caribbean (1.5% in the first half, 6.6% in the second half, see Chart 4).

Asia had the fastest trade volume growth of any region in 2017 on both the export side (6.7%) and the import side (9.6%) following two years of tepid expansion (Table 1). North American exports and imports rebounded strongly in 2017 with growth of 4.2% and 4.0%, respectively, after stagnating in 2016. South and Central America and the Caribbean's import growth turned positive again in 2017 with an increase of 4.0%, following three years of steep declines. Meanwhile, European trade flows continued to expand at a moderate pace, with growth of 3.5% for exports and 2.5% for imports in 2017.

"Other regions," encompassing Africa, the Middle East and the Commonwealth of Independent States, saw steady export growth of 2.3% in volume terms due to the fact that demand for oil and other natural resources tends to be quite stable in quantity terms. Meanwhile, imports of the combined regions increased slightly by 0.9%, partly as a result of higher primary commodity prices, which raise export revenue in resource exporting countries and allow more imports to be purchased. Energy prices more than doubled since January 2016, but even at nearly US$70 per barrel oil prices still remain below the US$100 level that prevailed before the middle of 2014.

Chart 4: Merchandise exports and imports by region, 2012Q1-2017Q4

Volume index, 2012Q1=100

a Refers to South and Central America and the Caribbean

b Other regions comprise Africa, Middle East and the Commonwealth of Independent States, including associate and former member States.

Source: WTO Secretariat.

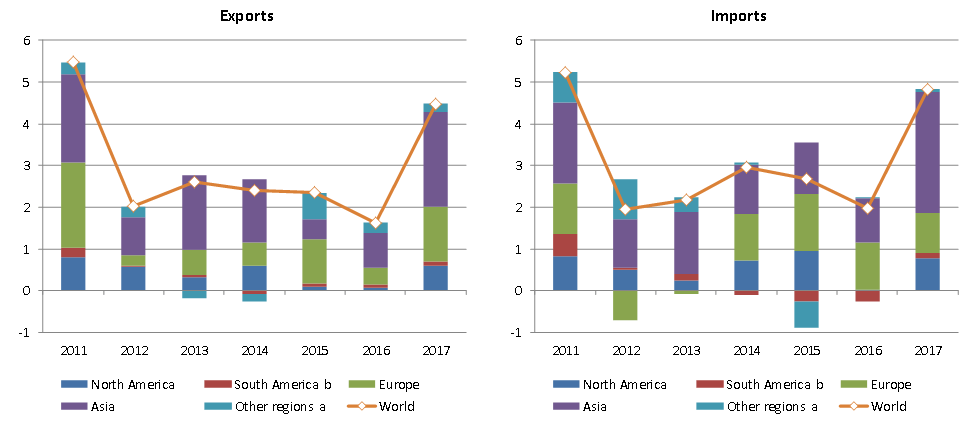

Asia was responsible for much of the recovery of world merchandise trade in 2017 on both the export and import sides. This is illustrated by Chart 5, which shows regional contributions to world trade volume growth. On the export side, Asia contributed 2.3 percentage points to global growth of 4.5% in the latest year, or 51% of the total increase. Asia also added 2.9 percentage points to world import growth of 4.8, or 60% of the overall increase. North America made substantial positive contributions to exports and imports as well, after adding very little to trade growth in 2016 as internal and external demand faltered. Europe added less to merchandise import growth in 2017 than it did in 2016, but South and Central America and the Caribbean made a positive contribution for the first time since 2013 as Brazil exited its recession.

Chart 5: Contributions to world trade volume growth by region, 2011-2017

Annual % change

b Refers to South and Central America and the Caribbean

Source: WTO Secretariat.

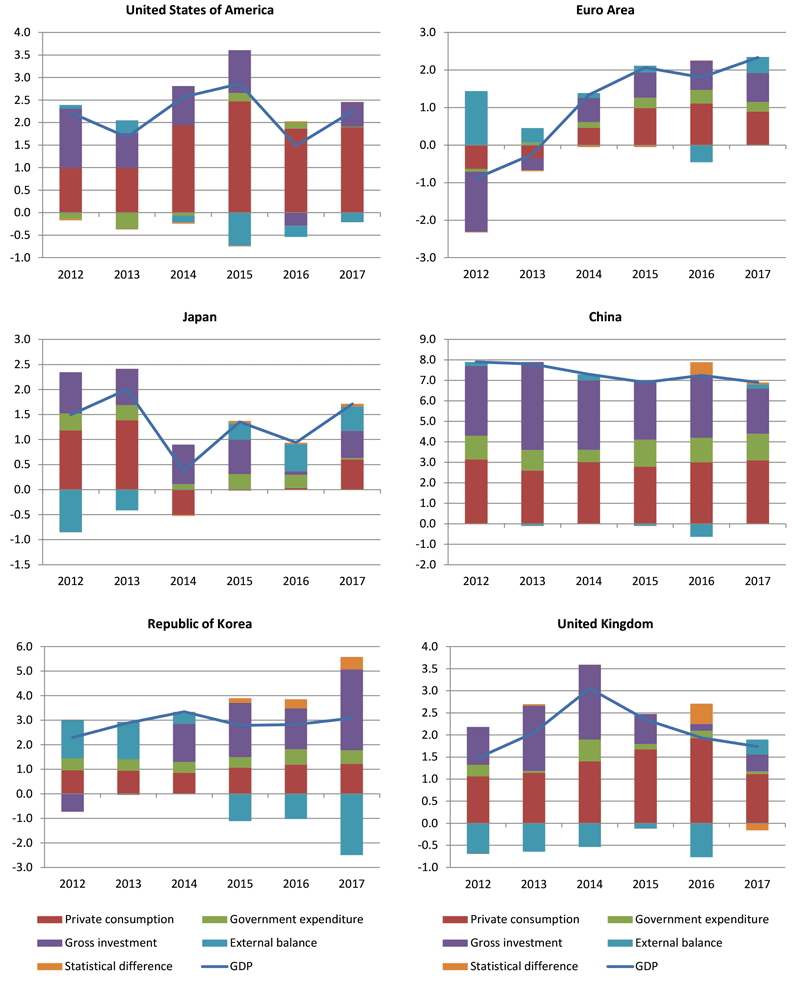

No single factor can explain the revival of world trade in 2017 but several contributed to it, including increased investment spending, which is highly correlated with trade, and higher commodity prices, which raise incomes in resource-based economies and encourage investment in the energy sector, e.g. shale oil in the United States. Appendix Chart 1, which shows GDP growth by expenditure component in selected economies, illustrates recent trends. Investment made a negative contribution to GDP growth in the United States in 2016 and negligible contributions to growth in Japan and the United Kingdom for the year, but all three saw investment rebound to varying degrees in 2017. Investment is important for trade because it is thought to be the most import intensive component of GDP, followed by exports, private consumption and government spending.(2)

The fluctuations in the United Kingdom may have been partly due to the uncertainty introduced by the Brexit referendum, and the fact that this uncertainty was partly alleviated in 2017. However, the long-run impact of Brexit on trade and investment remains to be seen.

Appendix Chart 1 also shows that China's economic rebalancing away from investment and toward consumption is continuing, with investment accounting for roughly 32% of GDP growth in 2017, down from 55% in 2013. This development may add some drag to world trade growth as China imports fewer capital goods, but the process has so far been gradual and not very disruptive to global trade. Less investment could also help reduce overcapacity in sensitive sectors such as steel and aluminium, thereby alleviating trade tensions.

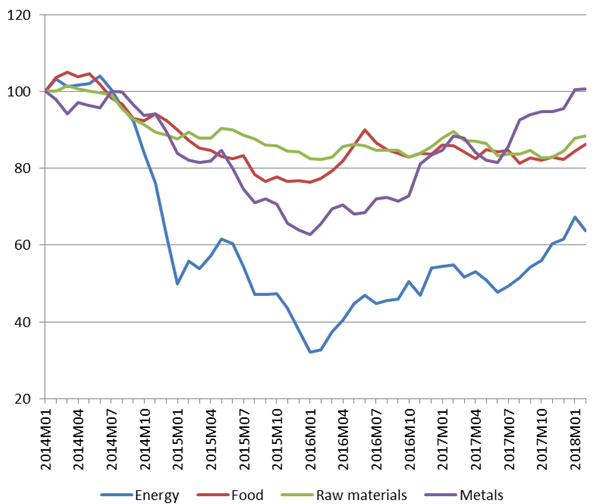

Chart 6: Prices of primary commodities, Jan. 2014 - Feb. 2018

Indices, January 2014=100

Dollar values of international trade flows are strongly influenced by exchange rates and commodity prices. Despite daily ups and downs, the nominal effective exchange rate of the US dollar against a broad basket of currencies was basically unchanged in 2017, while prices for energy, food, raw materials and metals rose between 7% and 24%. This partly explains why merchandise trade growth was stronger in value terms than in volume terms for the year. The dollar value of world merchandise exports was up 11% in 2017 to US$17.20 trillion. World commercial services exports increased by 7% to US$5.25 trillion in the same period.

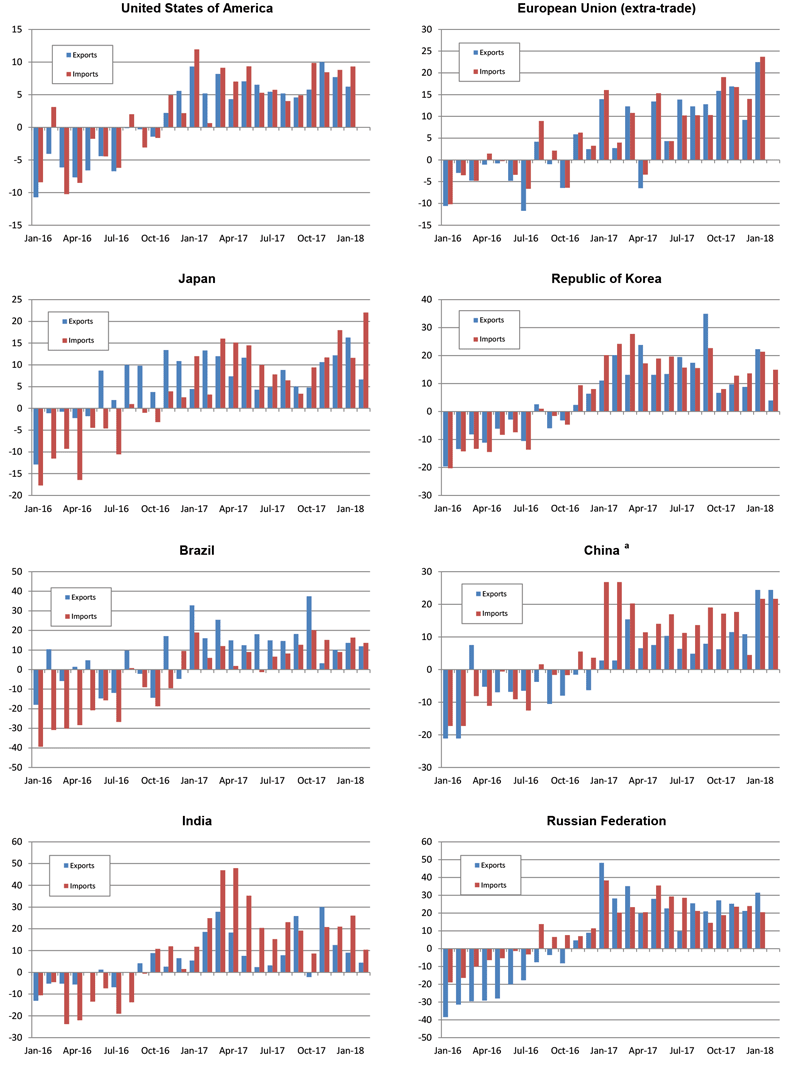

Appendix Chart 2 shows year-on-year growth in monthly merchandise exports and imports of selected major traders through February 2018. Trade values have been growing at stable rates in most countries since 2017. China and the European Union (28) show an uptick in growth in the early months of 2018 while India and Korea appear to be losing momentum. However, these figures should be used with caution as they may be strongly influenced by fluctuations in prices and exchange rates.

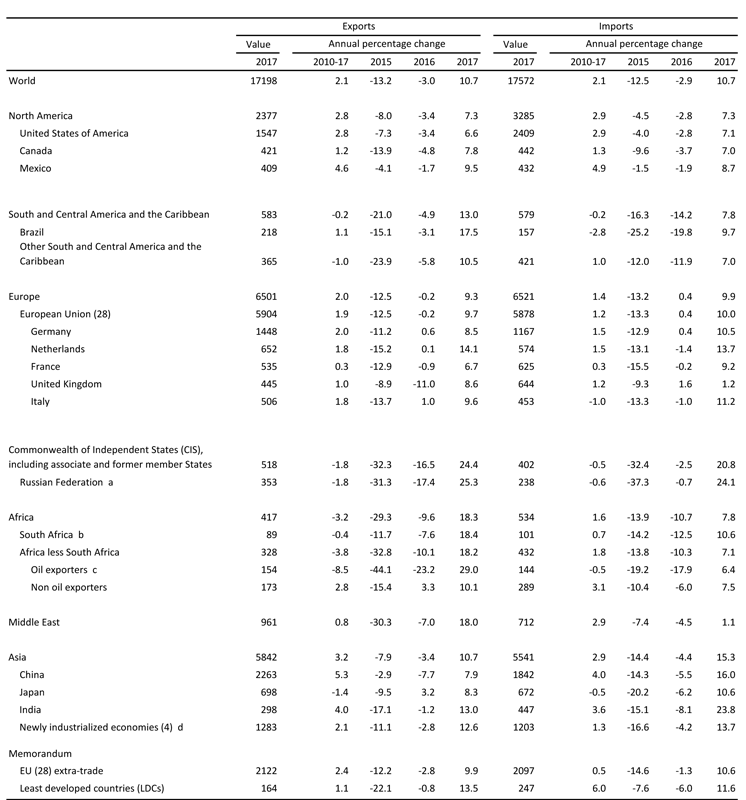

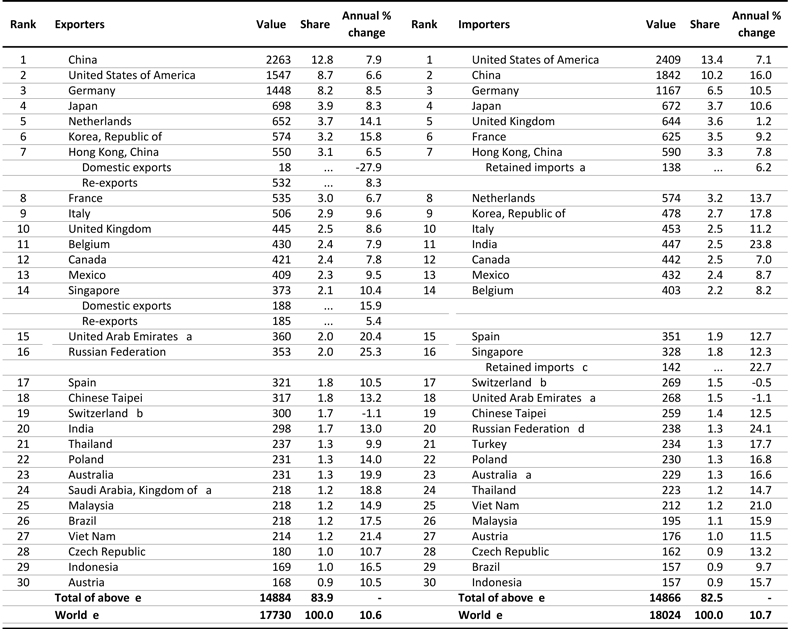

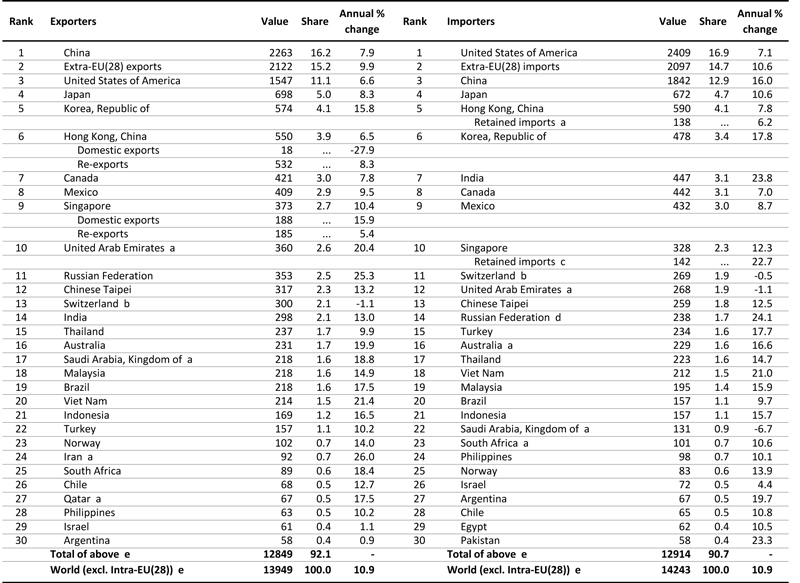

Appendix Tables 1, 3 and 4 provide detailed breakdowns of annual merchandise trade in current US dollar terms by region and selected economies. Resource exporting regions such as Africa and the Middle East recorded stronger export growth than import growth, while industrialized regions such as North America, Europe and Asia had import growth that was as strong as or stronger than export growth. There were few major changes in rankings of merchandise exporters and importers with some exceptions. Counting individual EU members separately, the Republic of Korea jumped from the 8th position to 6th on the export side while the United Arab Emirates rose from 19th to 15th place, the latter reflecting higher petroleum prices. Meanwhile, Japan overtook the United Kingdom as the world's 4th largest merchandise importer while Canada fell from 9th to 12th place in import rankings. China remained the largest exporter and the United States remained the largest importer regardless of whether the European Union was treated as 28 separate countries or as a single trader, excluding intra-EU trade.

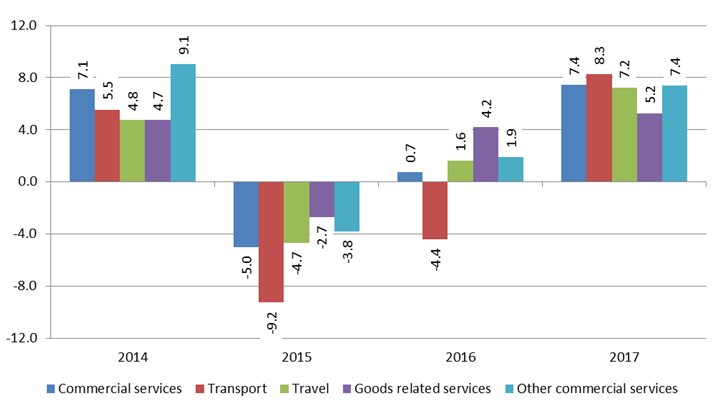

Chart 7: Growth in the value of commercial services exports by category, 2014-17

% change in US$ values

World commercial services trade recorded a strong expansion in 2017 following two years of weak-to-negative growth. This is illustrated by Chart 7, which shows growth in the dollar value of commercial services exports since 2014 by major services categories. Total commercial services exports increased by more than 7% in the latest period, with transport services growing faster than the world average at 8%. The weakest category of services exports was goods related services, which still posted a 5% increase.

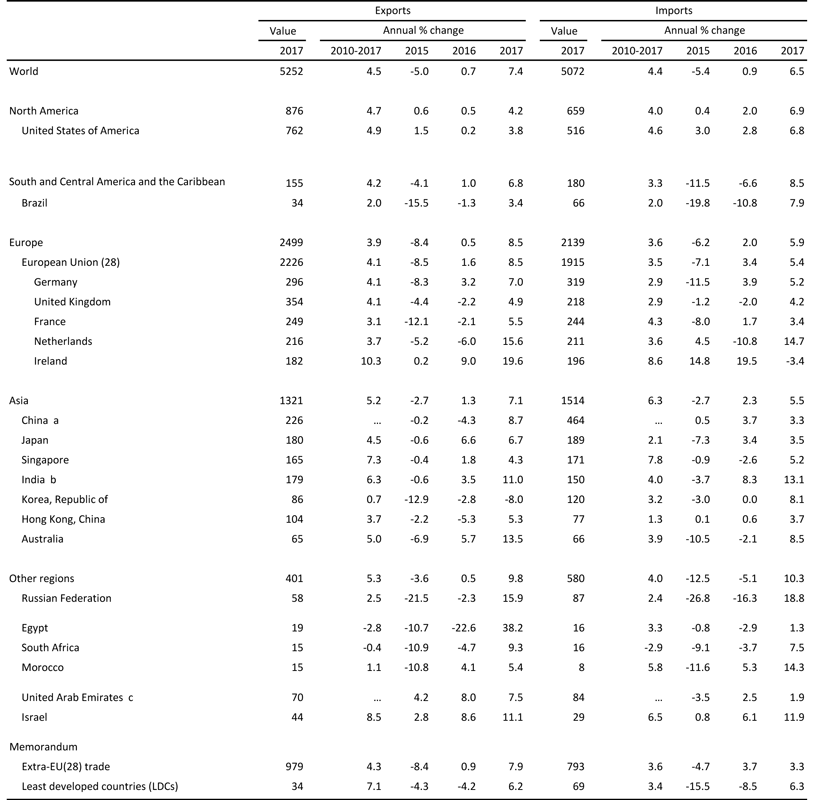

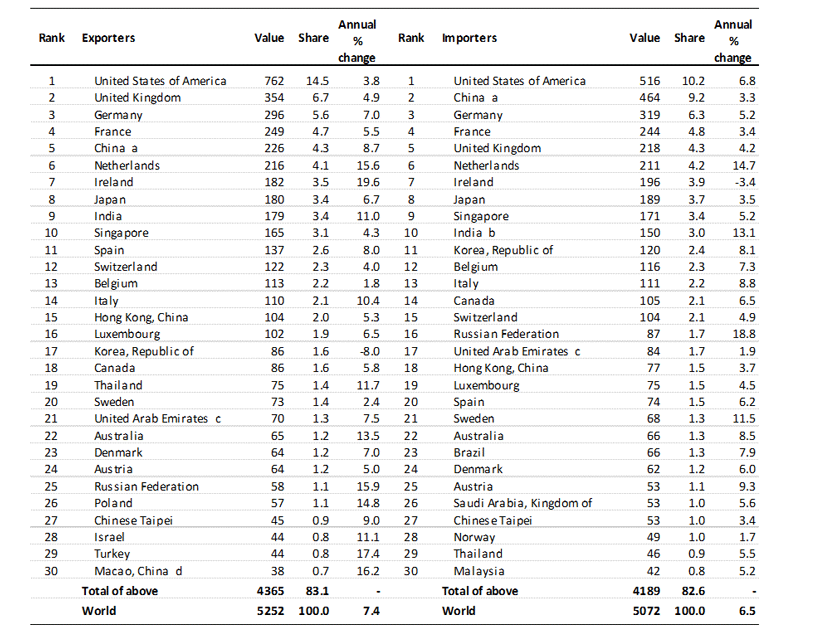

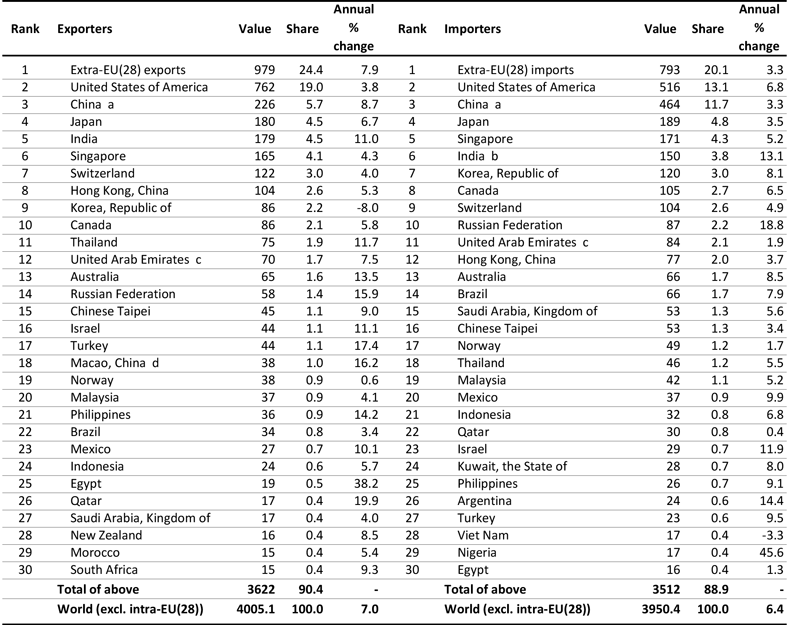

Detailed breakdowns of commercial services trade by region and country are shown in Appendix Tables 2, 5 and 6. There were no changes in rank among the top 5 exporters of commercial services when EU member countries are counted separately, whereas the United Kingdom rose to 5th place among importers from 6th previously. There were no changes in rank on either the export or import side with the EU treated as a single entity and intra-EU trade excluded. The United Arab Emirates placed much higher in the global export rankings (12th in 2017, excluding intra-EU trade) than in previous press releases, but this was due to data revisions rather than increased exports. UAE imports were also considerably larger. As a result, ranks of countries in commercial services trade are not fully comparable to previous years.

Outlook for trade in 2018 and 2019

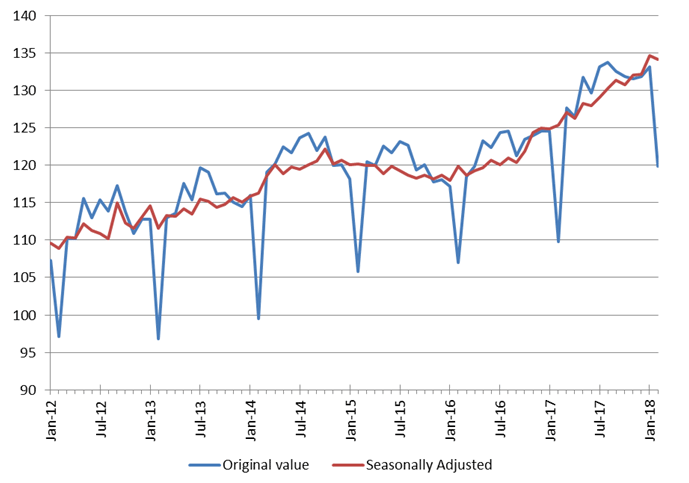

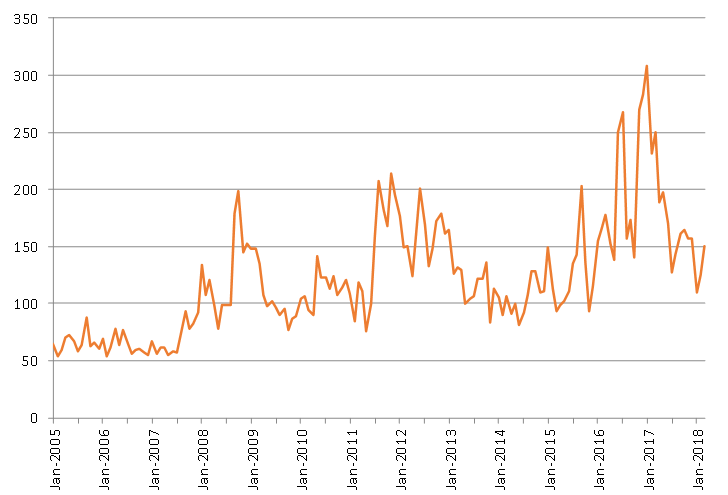

Some leading and coincident indicators of merchandise trade continued to point in a generally positive direction in the first quarter of 2018 while others have taken a negative turn. An index of container port throughput was close to its highest level ever recorded in February (Chart 8), suggesting strong trade growth. However, a measure of global export orders derived from purchasing managers' indices dipped in March, falling to 51.8, its lowest level since December 2017. A value above 50 still indicates expansion, but the recent weakening could be attributed to rising anti-trade rhetoric (Chart 9).

Chart 8: RWI/ISL container throughput index, January 2012 - February 2018

Indices, 2010=100

Balanced against these broadly positive signs is a rising tide of anti-trade sentiment and the increased willingness of governments to employ restrictive trade measures. Recent measures have been applied to widely traded goods supplied by a large number of countries, with counter actions promised if these go into effect. An escalating cycle of retaliation may yet be avoided if negotiations manage to diffuse tensions, but this is not guaranteed. As always, the WTO stands ready to help members reach mutually beneficial outcomes.

Chart 9: Global PMI new export orders index, Jan. 2010 - Mar. 2018

Index, base=50

Source: IHS Markit.

Another major risk is an unanticipated hike in inflation in one or more countries, which could cause monetary authorities to raise interest rates precipitously and cause economic growth to slow, with negative consequences for trade. The United States Federal Reserve is already in the process of raising interest rates closer to historical norms while the European Central Bank is moving closer to phasing out its own stimulus measures. Economic forecasters generally expect monetary authorities to manage these challenges successfully, but with less room to manoeuvre some financial volatility could come to the fore if conditions change.

The increased level of policy uncertainty is illustrated by Chart 10, which shows an index based on the frequency of phrases linked to economic uncertainty in press accounts.

Chart 10: Global economic policy uncertainty, Jan. 2005 - Mar. 2018

Index, mean of 1997-2015=100

Assuming current forecasts for GDP growth come to pass, the WTO expects world merchandise trade volumes to increase by 4.4% in 2018, with stronger growth in developing economies in both exports (5.4%) and imports (4.8%). Developed countries should also see fairly strong growth on both the export side (3.8%) and the import side (4.1%). In 2019 global trade growth is projected to moderate to 4.0%, with developing economies still outpacing developed countries in both exports (5.1% compared to 3.1%) and imports (4.4% compared to 3.3%) (Table 1). However, economic activity would also be expected to take a hit from escalating trade restrictions, which could result in more negative scenarios being realized.

Table 1: Merchandise trade volume and real GDP, 2014-2019 a

Annual % change

b Average of exports and imports.

c Includes the Commonwealth of Independent States (CIS), including associate and former member States.

d Other regions comprise Africa, Middle East and Commonwealth of Independent States (CIS).

Sources: WTO Secretariat for trade, consensus estimates for GDP.

Appendix Tables and Charts

Appendix Chart 1: Contributions to GDP growth of selected economies, 2012-17

% change and percentage points

Appendix Chart 2: Merchandise exports and imports of selected economies, January 2016-February 2018

Year-on-year percentage change in current dollar values

Sources: IMF International Financial Statistics, Global Trade Information Services GTA database, national statistics.

Appendix Table 1: World merchandise trade by region and selected economies, 2017

$bn and %

b Secretariat estimates.

c Algeria, Angola, Cameroon, Chad, Congo, Equatorial Guinea, Gabon, Libya, Nigeria, Sudan.

d Hong Kong, China; Korea, Republic of; Singapore and Chinese Taipei.

Source: WTO and UNCTAD.

Appendix Table 2: World commercial services trade by region and selected economies, 2017

$bn and %

b Imports adjusted to f.o.b. valuation.

c Preliminary annual estimates. Quarterly data not available.

… indicates unavailable or non-comparable figures.

Note: Preliminary estimates based on quarterly statistics. Figures for a number of countries and territories have been estimated by the Secretariat. More data available at https://www.wto.org/english/res_e/statis_e/short_term_stats_e.htm.

Source: WTO, UNCTAD and ITC.

Appendix Table 3: Leading merchandise exporters and importers, 2017

$bn and %

b Includes gold.

c Singapore’s retained imports are defined as imports less re-exports.

d Imports are valued f.o.b.

e Includes significant re-exports or imports for re-export.

Source: WTO and UNCTAD.

Appendix Table 4: Leading merchandise exporters and importers excluding intra-EU (28) trade, 2017

$bn and %

b Includes gold.

c Singapore’s retained imports are defined as imports less re-exports.

d Imports are valued f.o.b.

e Includes significant re-exports or imports for re-export.

Source: WTO and UNCTAD.

Appendix Table 5: Leading exporters and importers of commercial services, 2017

$bn and %

b Imports adjusted to f.o.b valuation.

c Preliminary annual estimates. Quarterly data not available.

d Follows BPM5 services classification.

… indicates unavailable or non-comparable figures.

- indicates non-applicable.

"Note: Preliminary estimates based on quarterly statistics. Figures for a number of countries and territories have been estimated by the Secretariat.

More data available at https://www.wto.org/english/res_e/statis_e/short_term_stats_e.htm."Source: WTO, UNCTAD and ITC.

Appendix Table 6: Leading exporters and importers of commercial services excluding intra-EU(28) trade, 2017

$bn and %

b Imports adjusted to f.o.b valuation.

c Secretariat estimates. Quarterly data not available.

d Follows BPM5 services classification.

… indicates unavailable or non-comparable figures.

- indicates non-applicable.

"Note: Preliminary estimates based on quarterly statistics. Figures for a number of countries and territories have been estimated by the Secretariat.

More data available at https://www.wto.org/english/res_e/statis_e/short_term_stats_e.htm."

Source: WTO, UNCTAD and ITC.

Notes

- It should be noted that quarterly estimates do not match annual volumes and forecasts exactly but they tend to be of similar magnitude.

- Auboin M. and Borino F. (2017), " The falling elasticity of global trade to economic activity: Testing the demand channel, improving global trade forecasts", Voxeu.org, 12 June.

WTO. 12 APRIL 2018. SPEECHES — DG ROBERTO AZEVÊDO. WTO trade forecasts: Press conference. Remarks by DG Azevêdo

Welcome everyone. Good morning

You've all seen the press release, so I'll just highlight some of the key points as I see them – and say a few words about the broader context.

The outlook that we are publishing today is quite positive. It reflects the stronger economic growth that we have been seeing in both developed and developing countries, and which is forecast to continue.

But let me be clear – these forecasts do not factor-in the possibility of a dramatic escalation in trade restrictions.

Our aim is to highlight the main factors currently driving trade and suggest possible outcomes – not to peer into a crystal ball and predict possible policy decisions.

So, first, let me run you through our assessment of the performance to date. Then I'll examine the outlook for the coming years. I will come back to the developments of recent weeks later on.

In 2017, trade growth was very strong.

The volume of world merchandise trade grew by 4.7%. This significantly exceeds the 3.6% that we forecast in September last year.

This is the fastest rate of expansion since 2011, when the global economy was still rebounding from the financial crisis.

Growth for the year was up sharply from the very disappointing 1.8% that we saw in 2016, when both developed and developing economies recorded slow GDP growth and weak import demand.

In 2017 developed economies' exports and imports grew 3.5% and 3.1%, respectively, while developing countries recorded export growth of 5.7% and import growth of 7.2%.

This strong performance was largely driven by cyclical factors, as world real GDP growth picked up to 3.0% from 2.3% the previous year.

Economic activity was in turn driven by increased investment spending, particularly in the United States, and rising consumption, notably in Japan. Investment in particular is highly correlated with trade given its high import content.

Meanwhile, China and the European Union maintained a more steady pace of expansion, providing a bedrock for global demand.

Indeed, all regions contributed to the trade recovery in 2017. The main contributors were the Asian economies, which together contributed 60% of the volume increase in imports, and 51% of the increase in exports.

I recall that all of this is looking at trade volume.

Trade growth was even stronger when measured in US dollars, reflecting both higher quantities and rising prices.

World merchandise exports in 2017 were valued at 17.2 trillion dollars, up 11% on the previous year.

Meanwhile, world commericial services exports were measured at 5.25 trillion dollars – an increase of 7%.

Let me turn now to the forecast for 2018 and 2019.

Continuing from last year's strong performance, we see economic conditions converging to allow sustained growth in trade and output. And this applies for both this year and next.

Consumer and business confidence have turned upwards and economic growth is synchronized across regions. When all of these cylinders are aligned and firing together, the engine performs much better.

We therefore estimate that world merchandise trade volumes will grow nearly as fast in 2018 as they did in 2017, with growth of 4.4%. And we expect that growth will remain quite strong in 2019 at around 4.0%.

This is good news. It represents the best run of trade expansion since before the crisis, supporting economic growth, development and job creation around the world.

But, of course, risks to the forecast are signficant and they are predominately on the downside.

Monetary policy is likely to become less expansionary and financial conditions may become tighter. This could produce some volatility in markets and capital flows.

To reflect this uncertainty we place these forecasts within an indicative range of possible outcomes.

However, I stress again that even this range does not take into account the more significant risk before us.

So now let me turn to the rise in tensions that we are seeing between some trading partners.

Some measures have already been implemented, some are still proposals. The possibility of further escalation remains hypothetical at this stage, but a reality nonetheless.

However, it seems that even the threat of further escalation may already be having an effect. In March, Purchasing Managers Indices indicated a slowdown in export orders. At the same time, a separate index of economic uncertainty has risen.

It is not possible to accurately map out the effects of a major escalation, but clearly they could be serious. A breakdown in trade relations among major players would derail the recovery that we have seen in recent years, threatening the ongoing economic expansion and putting jobs at risk.

In an interconnected economy, the effects would be globalised, reaching far beyond those countries who are directly involved. Poor countries would stand to lose the most.

So we have to do everything we can to avoid further escalation. I have been urging WTO members to take every action possible to avoid going down this road.

The WTO was created as a forum for members to hold each other to account – and they have been doing so effectively for many years.

We must safeguard the strong trade growth that we are seeing today, and ensure that trade remains an engine for economic growth, job creation and development around the world.

Thank you.

CEPAL. 11 DE ABRIL DE 2018. CEPAL mantiene sus estimaciones para la actividad económica de América Latina y el Caribe: crecerá 2,2% en 2018. Organismo actualizó sus proyecciones de crecimiento para la región.

La Comisión Económica para América Latina y el Caribe (CEPAL) actualizó sus proyecciones de crecimiento de la actividad económica para los países de la región durante 2018 y mantuvo su estimación de expansión promedio regional en un 2,2%, luego de crecer un 1,2% el año pasado, según informó hoy el organismo de las Naciones Unidas mediante un comunicado de prensa. Esta proyección regional es similar a la entregada en diciembre de 2017, cuando la institución lanzó su informe anual Balance Preliminar de las Economías de América Latina y el Caribe 2017.

Durante 2018, el mayor dinamismo de la demanda externa aportaría estímulos a la actividad económica de América Latina y el Caribe. Asimismo, la demanda interna jugará un papel importante en la aceleración del crecimiento, aunque con diferencias entre componentes, señala la CEPAL. En particular, y aun cuando seguirá siendo bajo, se espera un mayor aporte de la inversión, en comparación a lo que ha sido en años anteriores, mientras que el consumo privado seguirá siendo un motor relevante de la demanda interna.

La comisión regional de las Naciones Unidas agrega que, en algunos casos, el alza de los salarios reales y el aumento del crédito -así como el crecimiento de las remesas en el caso de la región centroamericana- son factores que explican el aumento del consumo. Respecto al gasto público, la CEPAL indica que se espera que la consolidación fiscal se mantenga en promedio durante 2018, por lo que la inversión y el gasto públicos tendrán un menor aporte al crecimiento del producto.

Al igual que en años anteriores, durante 2018 el crecimiento mostrará dinámicas heterogéneas entre países y subregiones, indica la CEPAL. Las economías de América del Sur crecerían un 2,0% (comparado con el 0,8% registrado en 2017), principalmente como resultado del mayor dinamismo que presentará Brasil (2,2%). Asimismo, en varios países que venían creciendo a tasas moderadas se registrará una aceleración de la actividad económica: Chile (3,3%), Colombia (2,6%) y Perú (3,5%).

Mientras tanto, para las economías de Centroamérica se mantiene también la previsión de una tasa de crecimiento del 3,6%, por encima del 3,4% anotado en 2017.

Entre los países latinoamericanos, Panamá será la economía que anotará la mayor tasa de expansión (5,6%), seguida de la República Dominicana (5,0%) y Nicaragua (5,0%).

Para el Caribe de habla inglesa se proyecta un crecimiento promedio del 1,4% para 2018, mayor que el 0,1% que evidenciaron en 2017.

Según la CEPAL, las proyecciones de actividad para América Latina y el Caribe se dan en un contexto internacional más favorable que el de los últimos años, pero en el que persisten importantes incertidumbres relativas a las tendencias proteccionistas, la dinámica financiera y riesgos geopolíticos.

DOCUMENTO: https://www.cepal.org/sites/default/files/pr/files/tabla-proyecciones_crecimiento_abril-2018_esp.pdf

_________________

ECONOMIA BRASILEIRA / BRAZIL ECONOMICS

VENDAS NO VAREJO

IBGE. 12/04/2018. Vendas no varejo variam -0,2% em fevereiro

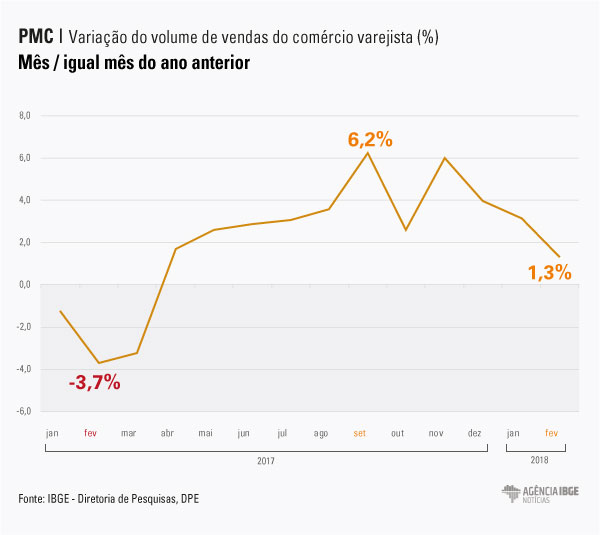

Em fevereiro de 2018, o volume de vendas do comércio varejista nacional variou -0,2% frente a janeiro, na série com ajuste sazonal, após avançar 0,8% de dezembro para janeiro. Com isso, a média móvel trimestral ficou estável (0,0%). Na série sem ajuste sazonal, o comércio varejista cresceu 1,3% em relação a fevereiro de 2017. Foi a décima primeira taxa positiva seguida, embora a menos acentuada. Com isso, o varejo acumulou alta de 2,3% no ano. O acumulado nos últimos doze meses cresceu 2,8%, mantendo a recuperação em curso desde outubro de 2016.

No comércio varejista ampliado, que inclui as atividades de Veículos, motos, partes e peças e de Material de construção, o volume de vendas variou 0,1% em relação a janeiro e contribuiu para que a média móvel trimestral também ficasse próxima à estabilidade (-0,1%) no trimestre encerrado em fevereiro. Frente a fevereiro de 2017, houve alta de 5,2%, décima taxa positiva consecutiva, acumulando ganho de 5,9% no ano. O acumulado nos últimos doze meses (5,4%) foi o maior desde julho de 2013 (5,8%).

Período

|

Varejo

|

Varejo Ampliado

| ||

|---|---|---|---|---|

Volume de vendas

|

Receita nominal

|

Volume de vendas

|

Receita nominal

| |

Fevereiro /Janeiro*

|

-0,2

|

-0,5

|

-0,1

|

0,0

|

Média móvel trimestral*

|

0,0

|

-0,3

|

0,1

|

0,0

|

Fevereiro 2018 / Fevereiro 2017

|

1,3

|

1,6

|

5,2

|

5,2

|

Acumulado Jan-Fev 2018

|

2,3

|

2,4

|

5,9

|

5,9

|

Acumulado 12 meses

|

2,8

|

2,4

|

5,4

|

4,5

|

Quatro das oito atividades pesquisadas apresentaram variação negativa

A variação negativa no volume de vendas do comércio varejista na passagem de janeiro para fevereiro de 2018, série ajustada sazonalmente, alcançou quatro das oito atividades investigadas. O recuo mais relevante foi em Hipermercados, supermercados, produtos alimentícios, bebidas e fumo (-0,6%), setor de maior peso do varejo, seguido por Tecidos, vestuário e calçados (-1,7%) e Outros artigos de uso pessoal e doméstico (-0,8%), todos compensando os avanços de janeiro de 2,3%, 0,8% e 7,3%, respectivamente. Combustíveis e lubrificantes, com recuo de 1,4%, teve o quarto resultado negativo seguido.

Com resultado positivo frente a janeiro de 2018, encontram-se: Móveis e eletrodomésticos (1,5%), Artigos farmacêuticos, médicos, ortopédicos, de perfumaria e cosméticos (0,8%); Equipamentos e materiais para escritório, informática e comunicação (2,7%) e Livros, jornais, revistas e papelarias (1,6%).

Em relação a fevereiro de 2017, o volume do comércio varejista subiu 1,3%, décimo primeiro resultado positivo seguido, alcançando cinco das oito atividades. Por ordem de contribuição à taxa global, Hipermercados, supermercados, produtos alimentícios, bebidas e fumo (2,0%), Outros artigos de uso pessoal e doméstico (8,3%), Artigos farmacêuticos, médicos, ortopédicos, de perfumaria e cosméticos (4,3%), Móveis e eletrodomésticos (3,2%) e Equipamentos e material para escritório, informática e comunicação (5,8%). Por outro lado, pressionando negativamente figuram: Combustíveis e lubrificantes (-7,0%), Tecidos, vestuário e calçados (-5,8%) e Livros, jornais, revistas e papelaria (-5,6%).

Frente a fevereiro de 2017, o setor de Hipermercados, supermercados, produtos alimentícios, bebidas e fumo (2,0%) exerceu o maior impacto positivo no desempenho global do varejo. O resultado de fevereiro marca a décima primeira taxa positiva consecutiva, porém a menos acentuada desde agosto de 2017 (1,7%). O aumento da massa de rendimentos reais habitualmente recebida e a redução sistemática da inflação de alimentação no domicílio foram os principais fatores que impulsionaram o desempenho positivo do setor, com ganho acumulado de 2,6% no ano. No acumulado nos últimos doze meses a atividade avançou 2,0%, mantendo-se em trajetória ascendente desde março de 2017 (-3,0%).

| BRASIL - INDICADORES DO VOLUME DE VENDAS DO COMÉRCIO VAREJISTA E COMÉRCIO VAREJISTA AMPLIADO, SEGUNDO GRUPOS DE ATIVIDADES Fevereiro 2018 | ||||||||

|---|---|---|---|---|---|---|---|---|

| ATIVIDADES | MÊS/MÊS ANTERIOR (1) | MÊS/IGUAL MÊS DO ANO ANTERIOR | ACUMULADO | |||||

| Taxa de Variação (%) | Taxa de Variação (%) | Taxa de Variação (%) | ||||||

| DEZ | JAN | FEV | DEZ | JAN | FEV | NO ANO | 12 MESES | |

| COMÉRCIO VAREJISTA (2) | -0,6 | 0,8 | -0,2 | 4,0 | 3,1 | 1,3 | 2,3 | 2,8 |

| 1 - Combustíveis e lubrificantes | -1,2 | -0,3 | -1,4 | -7,0 | -4,1 | -7,0 | -5,5 | -3,0 |

| 2 - Hiper, supermercados, prods. alimentícios, bebidas e fumo | -0,2 | 2,3 | -0,6 | 6,0 | 3,1 | 2,0 | 2,6 | 2,0 |

| 2.1 - Super e hipermercados | -0,5 | 3,0 | -1,5 | 7,5 | 3,3 | 2,0 | 2,6 | 2,3 |

| 3 - Tecidos, vest. e calçados | 0,5 | 0,8 | -1,7 | 6,9 | 0,3 | -5,8 | -2,6 | 7,0 |

| 4 - Móveis e eletrodomésticos | -2,9 | -3,0 | 1,5 | 8,3 | 5,2 | 3,2 | 4,3 | 10,4 |

| 4.1 - Móveis | - | - | - | 5,5 | 0,0 | 1,7 | 0,8 | 4,4 |

| 4.2 - Eletrodomésticos | - | - | - | 8,7 | 11,2 | 5,3 | 8,5 | 12,4 |

| 5 - Artigos farmaceuticos, med., ortop. e de perfumaria | 1,4 | -2,5 | 0,8 | 7,1 | 5,4 | 4,3 | 4,9 | 3,8 |

| 6 - Livros, jornais, rev. e papelaria | -3,8 | 0,7 | 1,6 | -9,3 | -7,2 | -5,6 | -6,5 | -3,5 |

| 7 - Equip. e mat. para escritório, informatica e comunicação | -5,6 | 9,1 | 2,7 | -17,9 | 4,7 | 5,8 | 5,2 | -0,7 |

| 8 - Outros arts. de uso pessoal e doméstico | -9,7 | 7,3 | -0,8 | -0,6 | 10,0 | 8,3 | 9,2 | 4,3 |

| COMÉRCIO VAREJISTA AMPLIADO (3) | -0,3 | 0,0 | -0,1 | 6,9 | 6,5 | 5,2 | 5,9 | 5,4 |

| 9 - Veículos e motos, partes e peças | 0,9 | 4,4 | 2,5 | 6,4 | 18,1 | 20,0 | 19,0 | 7,1 |

| 10- Material de construção | 1,7 | -3,4 | 0,3 | 8,8 | 7,4 | 6,0 | 6,8 | 10,0 |

| Fonte: IBGE, Diretoria de Pesquisas, Coordenação de Serviços e Comércio. | ||||||||

| (1) Séries com ajuste sazonal. (2) O indicador do comércio varejista é composto pelos resultados das atividades numeradas de 1 a 8. | ||||||||

| (3) O indicador do comércio varejista ampliado é composto pelos resultados das atividades numeradas de 1 a 10 | ||||||||

Outros artigos de uso pessoal e doméstico teve aumento de 8,3% na comparação com fevereiro de 2017, acima da média global do varejo. O acumulado no ano foi de 9,2%; o acumulado nos últimos doze meses foi de 4,3%, a taxa mais elevada desde setembro 2015 (3,4%), mantendo a trajetória de recuperação iniciada em setembro de 2016 (-10,4%).

O volume de vendas de Artigos farmacêuticos, médicos, ortopédicos, de perfumaria e cosméticos mostrou expansão de 4,3% em relação a fevereiro de 2017. Com caráter de uso essencial, o setor farmacêutico registrou, em fevereiro de 2018, a décimo resultado positivo consecutivo, exercendo a terceira maior contribuição para taxa global, porém a menor variação positiva desde julho de 2017 (2,2%). A taxa acumulada no bimestre de janeiro-fevereiro ficou em 4,9%; o acumulado nos últimos doze meses foi de 3,8%, mantendo o setor em trajetória ascendente desde abril de 2017 (-3,5%).

Móveis e eletrodomésticos (3,2%) teve a décima taxa positiva consecutiva frente a fevereiro de 2017, porém a menos acentuada dentre elas. Esse resultado, acima da média geral das vendas, está associado à maior disponibilidade de crédito à pessoa física. Com isso, o acumulado no ano foi de 4,3%. O acumulado nos últimos doze meses (10,4%) manteve a trajetória de recuperação iniciada em março de 2016 (-16,6%).

Equipamentos e materiais para escritório, informática e comunicação, com avanço de 5,8% em comparação com fevereiro de 2017, registrou a segunda taxa positiva consecutiva. Com isso, o acumulado do ano foi de 5,2%; o acumulado nos últimos doze meses (-0,7%) manteve a trajetória de recuperação iniciada em março 2017 (-10,8%).

Frente a fevereiro de 2017, Combustíveis e lubrificantes (-7,0%) exerceu a maior contribuição negativa no resultado total do varejo. É a oitava taxa negativa seguida e mais acentuada do que a do mês anterior (-4,1%), influenciada pela elevação dos preços de combustíveis acima da variação média de preços. Com isso, o acumulado no ano permanece negativo (-5,5%), enquanto o acumulado nos últimos doze meses tem taxa negativa (-3,0%), mas em trajetória ascendente desde fevereiro de 2017 (-8,9%).

Tecidos, vestuário e calçados, com variação de -5,8% em relação a fevereiro de 2017, teve a primeira taxa negativa após sequência de doze taxas positiva. Com isto, o acumulado no ano ficou em -2,6%. O acumulado nos últimos doze meses (7,0%), manteve a recuperação iniciada em outubro de 2016 (-11,5%).

Livros, jornais, revistas e papelaria teve variação -5,6% frente a fevereiro de 2017, influenciada especialmente por jornais e revistas, devido a substituição de alguns produtos impressos pelo meio eletrônico. O acumulado no bimestre janeiro-fevereiro foi de -6,5%. O acumulado nos últimos doze meses permanece negativo (-3,5%), mas sinaliza recuperação desde outubro 2016 (-16,8%).

Considerando o comércio varejista ampliado, a variação ficou próxima a estabilidade (-0,1%), com Veículos e motos, partes e peças mostrando avanço de 2,5%, enquanto Material de construção teve queda de 0,3% para o volume de vendas.

| BRASIL - INDICADORES DA RECEITA NOMINAL DE VENDAS DO COMÉRCIO VAREJISTA E COMÉRCIO VAREJISTA AMPLIADO, SEGUNDO GRUPOS DE ATIVIDADES Fevereiro 2018 | ||||||||

|---|---|---|---|---|---|---|---|---|

| ATIVIDADES | MÊS/MÊS ANTERIOR (1) | MÊS/IGUAL MÊS DO ANO ANTERIOR | ACUMULADO | |||||

| Taxa de Variação (%) | Taxa de Variação (%) | Taxa de Variação (%) | ||||||

| DEZ | JAN | FEV | DEZ | JAN | FEV | NO ANO | 12 MESES | |

| COMÉRCIO VAREJISTA (2) | -0,9 | 0,5 | -0,5 | 3,3 | 3,2 | 1,6 | 2,4 | 2,4 |

| 1 - Combustíveis e lubrificantes | 0,5 | 0,3 | -0,9 | 1,9 | 5,9 | 4,1 | 5,0 | 0,2 |

| 2 - Hiper, supermercados, prods. alimentícios, bebidas e fumo | -2,1 | 2,8 | -0,2 | 2,4 | 0,5 | -0,5 | 0,0 | 0,4 |

| 2.1 - Super e hipermercados | -2,2 | 2,6 | -0,4 | 3,8 | 0,5 | -0,7 | -0,1 | 0,9 |

| 3 - Tecidos, vest. e calçados | 1,0 | 0,5 | -1,7 | 10,4 | 2,6 | -3,9 | -0,5 | 9,6 |

| 4 - Móveis e eletrodomésticos | -2,9 | -1,5 | 0,6 | 5,5 | 2,4 | 0,9 | 1,7 | 7,8 |

| 4.1 - Móveis | 0,0 | 0,0 | 0,0 | 5,2 | -0,4 | 0,5 | 0,0 | 4,8 |

| 4.2 - Eletrodomésticos | 0,0 | 0,0 | 0,0 | 4,3 | 7,4 | 2,4 | 5,1 | 8,3 |

| 5 - Artigos farmaceuticos, med., ortop. e de perfumaria | 1,8 | -1,6 | 1,3 | 11,3 | 9,8 | 8,1 | 9,0 | 9,5 |

| 6 - Livros, jornais, rev. e papelaria | -3,1 | 0,3 | 1,6 | -4,7 | -3,5 | -2,5 | -3,1 | 1,8 |

| 7 - Equip. e mat. para escritório, informatica e comunicação | -0,3 | 2,5 | 2,6 | -22,1 | -3,3 | -1,1 | -2,2 | -9,0 |

| 8 - Outros arts. de uso pessoal e doméstico | -10,6 | 6,4 | -1,1 | 1,2 | 10,7 | 8,9 | 9,9 | 6,8 |

| COMÉRCIO VAREJISTA AMPLIADO (3) | -0,4 | 0,3 | 0,0 | 5,4 | 6,5 | 5,2 | 5,9 | 4,5 |

| 9 - Veículos e motos, partes e peças | 0,2 | 3,7 | 2,7 | 7,3 | 19,2 | 20,0 | 19,6 | 7,3 |

| 10- Material de construção | 1,9 | -3,3 | 0,0 | 11,1 | 8,8 | 7,3 | 8,1 | 11,0 |

| Fonte: IBGE, Diretoria de Pesquisas, Coordenação de Indústria. | ||||||||

| (1) Séries com ajuste sazonal. | ||||||||

Frente a fevereiro de 2017, o volume de vendas do varejo ampliado subiu 5,2%, décima taxa positiva consecutiva, impulsionada pelo desempenho positivo de Veículos, motos, partes e peças (20%), que respondeu por 65% do varejo ampliado. Com isto, o varejo ampliado acumula expansão de 5,9% no primeiro bimestre. O acumulado nos últimos doze meses ficou em 5,4% e manteve a recuperação observada desde julho de 2016 (-10,4%).

Veículos, motos, partes e peças mostrou avanço de 20,0% no volume de vendas frente a fevereiro de 2017, taxa mais elevada desde abril de 2013 (22,5%), e acumula 19,0% no ano. O acumulado nos últimos doze meses (7,1%) foi o resultado mais elevado desde julho de 2013 (6,2%) e permaneceu em trajetória ascendente desde fevereiro 2017 (-13,2%).

Material de construção (6,0%) completa dez meses de alta na comparação com o mesmo mês do ano anterior, porém com a variação menos acentuada desde junho de 2017 (6,7%). No acumulado de janeiro a fevereiro a taxa ficou em 6,8%. O acumulado em doze meses (10,0%) mostra trajetória ascendente desde julho 2016 (-12,9%) e registrou a taxa mais elevada desde abril de 2012 (9,4%).

Resultados regionais: avanço em 12 estados em fevereiro

Na passagem de janeiro para fevereiro de 2018, na série com ajuste sazonal, as vendas no comércio varejista avançam em 12 das 27 Unidades da Federação, com destaque para Tocantins (9,9%). Houve estabilidade no Mato Grosso (0,0%). Os maiores recuos ocorreram no Rio Grande do Norte (-3,2%) e Distrito Federal (-3,0%). Ainda na série ajustada, no comércio varejista ampliado, 15 das 27 Unidades da Federação mostraram aumento nas vendas, com as maiores taxas no Amapá (7,4%), Espírito Santo (7,2%) e Tocantins (7,0%), enquanto a menor variação foi no Rio Grande do Norte (-4,6%).

Frente a fevereiro de 2017, na série sem ajuste sazonal, o comércio varejista avançou em 17 das 27 unidades da federação, com destaque para Tocantins (19,7%), Espírito Santo (16,9%) e Roraima (12,0%). Por outro lado, Goiás (-9,7%) e Distrito Federal (-3,0%) tiveram as quedas mais intensas. Quanto à participação na composição nesta taxa do varejo, destacaram-se: Rio Grande do Sul (10,0%), Santa Catarina (9,3%) e Espírito Santo (16,9%).

Considerando o comércio varejista ampliado, 23 das 27 Unidades da Federação apresentaram variações positivas no volume de vendas na comparação com o mesmo período do ano anterior, com destaque para Espírito Santo (34,9%), Tocantins (20,7%) e Roraima (16,8%). Na composição da taxa positiva do varejo ampliado, destacaram-se São Paulo (4,9%), Santa Catarina (12,9%) e Rio Grande do Sul (10,0%).

Ritmo de vendas diminui, mas mantém recuperação em fevereiro

A recuperação do comércio varejista sofreu uma desaceleração em fevereiro, mas manteve a trajetória positiva nas vendas, segundo a Pesquisa Mensal de Comércio, divulgada hoje pelo IBGE. O setor teve resultado negativo (-0,2%) na comparação com janeiro, mas cresceu 1,3% em relação a fevereiro de 2017. No acumulado nos últimos 12 meses, a alta foi de 2,8%.

“O indicador que mostra muito claramente uma recuperação é a análise do acumulado nos últimos 12 meses (alta de 2,8%). Sinaliza uma recuperação iniciada em outubro de 2016 em praticamente todas atividades”, explica a gerente da pesquisa, Isabella Nunes. “Entre as atividades, super e hipermercados tiveram grande impacto nessa recuperação, mas também na desaceleração em fevereiro”, completa.

Na comparação com igual mês do ano anterior, também é possível observar uma trajetória de recuperação. Os últimos 11 resultados foram positivos, embora fevereiro (1,3%) tenha sido o mais baixo entre eles. Em setembro, a alta chegou a 6,2%.

“Ele permanece crescendo pelo 11º mês consecutivo, mas é o menor nesses 11 resultados. Houve uma redução no ritmo”, explica, lembrando também da taxa negativa na comparação com janeiro. “Isso acontece porque temos uma recuperação do mercado de trabalho apoiada em ocupações informais, com menores rendimentos e benefícios limitados. Isso acaba influenciando o comércio também”, ressalta Isabella.

Além do mercado de trabalho ainda hesitante, três setores influenciaram na desaceleração do setor em fevereiro: “combustíveis e lubrificantes”, “livros, jornais, revistas e papelaria” e “tecidos, vestuário e calçados”.

“Dentre eles, o combustível teve o principal impacto negativo pois o aumento de preços vem inibindo o consumo”, finaliza Isabella.

Repórter: Rodrigo Paradella

Imagem: Helena Pontes

Arte: Marcelo Barroso

DOCUMENTO: https://agenciadenoticias.ibge.gov.br/agencia-sala-de-imprensa/2013-agencia-de-noticias/releases/20864-vendas-no-varejo-variam-0-2-em-fevereiro.html

CONTAS PÚBLICAS

MF. SPE. 12/04/2018. Prisma Fiscal. Ministério da Fazenda divulga nesta quinta-feira (12/04) o Relatório Mensal e a Distribuição de Frequência do Prisma Fiscal de abril de 2018.

Prisma Fiscal

O Prisma Fiscal é um sistema de coleta de expectativas de mercado elaborado pela Secretaria de Política Econômica (SPE) para acompanhar a evolução das principais variáveis fiscais brasileiras: arrecadação das receitas federais, receita líquida do governo central, despesa total do governo central, e resultado primário do governo central e dívida bruta do governo geral.

Ele oferece uma oportunidade para o aprimoramento dos estudos fiscais no país, além de facilitar o controle social a partir de uma ancoragem das expectativas quanto ao desempenho destas variáveis.

Publicações

O Relatório Mensal reúne as estatísticas das previsões enviadas pelas instituições participantes (mediana, média, desvio padrão, mínimo e máximo). Nele também pode ser consultada a média das instituições com o melhor nível de acerto para cada variável.

Já o relatório de Distribuição de Frequência apresenta, em formato gráfico, a frequência das projeções para cada variável nos últimos três meses.

Ranking

A SPE divulga, ainda, a relação das três instituições com maior acurácia em suas previsões para cada variável fiscal, o Podium. A elaboração e divulgação dos rankings, além de trazer reconhecimento às instituições com melhores previsões, busca incentivar o aprimoramento dos modelos preditivos contribuindo para a robustez dos dados divulgados.

DOCUMENTO: http://www.fazenda.gov.br/centrais-de-conteudos/publicacoes/relatorios-do-prisma-fiscal/relatorio-mensal/2018/relatorio-mensal-2018_04.pdf

MF. PORTAL G1. 12/04/2018. Mercado baixa para R$ 136 bilhões estimativa de rombo nas contas do governo em 2018. Valor é inferior à meta que o governo tem para este ano, de déficit (resultado negativo) de até R$ 159 bilhões. Analistas acreditam, portanto, que governo vai cumprir a meta fiscal.

Por Alexandro Martello, G1, Brasília

Analistas de instituições financeiras reduziram a previsão para o déficit primário das contas públicas neste ano para R$ 136,103 bilhões. A previsão está no mais recente levantamento feito pelo Ministério da Fazenda, divulgado nesta quinta-feira (12) dentro do chamado "Prisma Fiscal".

No levantamento anterior, divulgado em janeiro, os economistas previam que o rombo das contas públicas neste ano ficaria em R$ 139,132 bilhões.

O rombo, ou déficit primário, é o valor em que as despesas do governo superam as receitas com impostos e tributos em um ano. Por ser primário, ele não considera os gastos com pagamento dos juros da dívida pública.

Apesar de negativa, a estimativa do mercado financeiro é inferior à meta para o resultado das contas públicas que o governo precisa perseguir neste ano, e que está autorizada pelo Congresso: rombo de até R$ 159 bilhões. Isso significa, portanto, que os analistas creem que o governo vai conseguir cumprir a meta fiscal de 2018.

Para 2019, o mercado financeiro baixou de R$ 111,892 bilhões para R$ 107,304 bilhões a previsão para o rombo das contas públicas. A nova estimativa segue abaixo da meta fiscal do governo para o ano que vem, de déficit primário de até R$ 139 bilhões.

Reequilíbrio das contas

Nos últimos anos, a dificuldade do governo em atingir a meta fiscal esteve relacionada com o baixo nível de atividade da economia, que saiu da recessão no ano passado. Essa situação se refletia na arrecadação.

No decorrer de 2017, a economia começou a se recuperar e, junto com receitas extraordinárias vindas de "royalties" de petróleo e de programas de parcelamento de débitos tributários, ajudou a impulsionar a recuperação da arrecadação federal e a melhorar os resultados das contas públicas.

O governo já conseguiu aprovar no Congresso uma proposta de emenda constitucional que institui um teto para os gastos públicos por um período de 20 anos e defende ainda a reforma da Previdência Social. Mas, diante da falta de votos e da intervenção na segurança pública do Rio de Janeiro, o governo desistiu de colocar a proposta em votação.

Recentemente, para tentar assegurar o cumprimento da meta fiscal em 2018, o governo anunciou um bloqueio de R$ 18,2 bilhões no orçamento.

Sete anos de contas no vermelho

Se o cenário para as contas públicas previsto pelo governo se concretizar, serão pelo menos sete anos consecutivos com as contas públicas no vermelho.

O governo vem registrando déficits fiscais desde 2014. Em 2015, o rombo, de R$ 114,9 bilhões, foi recorde e gerado, em parte, pelo pagamento das chamadas "pedaladas fiscais" – repasses a bancos oficiais que estavam atrasados e que, em 2016, somaram R$ 154 bilhões. No último ano, o pagamento somou R$ 124 bilhões.

Para 2018, 2019 e 2020, a meta é de rombos bilionários nas contas públicas. A previsão da equipe econômica é que as contas voltem ao azul somente a partir de 2021.

MF. SPE. REUTERS. 12 DE ABRIL DE 2018. Economistas melhoram projeção para rombo primário em 2018 e 2019, aponta relatório Prisma

BRASÍLIA (Reuters) - Economistas melhoraram suas contas para o déficit primário do governo central (Tesouro, Banco Central e Previdência) tanto neste ano quanto no ano que vem, segundo relatório Prisma Fiscal divulgado nesta quinta-feira pelo Ministério da Fazenda, prevendo em ambos os casos aumento das receitas arrecadadas.

Segundo a mediana dos dados coletados até o quinto dia útil deste mês, a expectativa para o déficit primário deste ano foi a 136,103 bilhões de reais, contra 139,132 bilhões de reais anteriormente.

Com isso, a cifra ganhou ainda mais folga em relação à meta estabelecida pelo governo, que é de um saldo negativo em 159 bilhões de reais.

O governo vem reiterando a viabilidade da meta e, para isso, tem contado com o bom resultado da arrecadação, embalada pelo Refis e pela retomada da economia.

Por outro lado, projetos importantes do ponto de vista fiscal, como o da privatização da Eletrobras e o da reoneração da folha de pagamento das empresas, seguem escanteados no Congresso Nacional, sem perspectiva concreta de votação.

Para o ano que vem, a projeção passou a ser de um déficit primário de 107,304 bilhões de reais, abaixo dos 111,892 bilhões de reais no levantamento anterior e da indicação do governo de um rombo de 139 bilhões de reais, que será, se confirmado, o sexto dado consecutivo no vermelho do país.

O governo fixará formalmente a meta fiscal de 2019 no projeto de Lei de Diretrizes Orçamentárias (LDO), a ser divulgado nesta quinta-feira.

Para a dívida bruta, a expectativa dos economistas também ficou ligeiramente mais positiva. A perspectiva agora é de que alcance 74,90 por cento do Produto Interno Bruto (PIB) em 2018, contra patamar de 75 por cento visto no mês passado. Para 2019, o cálculo foi a 76,90 por cento do PIB, ante 76,95 por cento anteriormente.

Por Marcela Ayres

MF. SPE. REUTERS. 12 DE ABRIL DE 2018. Meta de déficit primário de 2019 será mantida em R$139 bi e, para 2020, vai a R$110 bi, diz fonte

Por Marcela Ayres

BRASÍLIA (Reuters) - O governo vai manter a meta de déficit primário de 2019 em 139 bilhões de reais para o governo central (Tesouro, Banco Central e Previdência), afirmou nesta quinta-feira uma fonte da equipe econômica, acrescentando que, no entanto, a previsão do rombo para 2020 será elevada a 110 bilhões de reais, sobre 65 bilhões de reais antes.

Segundo a fonte, que falou à Reuters em condição de anonimato, a meta de 2020 foi piorada, entre outros, porque a reforma da Previdência não foi aprovada agora. O número anterior “era irrealista”.

Para 2021, o governo irá indicar rombo primário de 70 bilhões de reais para o governo central, primeiro número do período. Se confirmado, será o oitavo déficit consecutivo registrado pelo país.

Os números serão oficialmente divulgados pelo ministério do Planejamento nesta tarde, no âmbito do projeto de Lei de Diretrizes Orçamentárias (LDO) de 2019.

O novo ministro da pasta, Esteves Colnago, já havia dito que o governo trabalhava com prudência para o próximo ano e que a ideia era não criar para o próximo presidente uma restrição que não justificasse.

O rombo de 139 bilhões de reais virá bem acima da expectativa do mercado, que é de déficit primário de 107,304 bilhões de reais para o ano que vem, segundo relatório Prisma Fiscal divulgado nesta manhã. Além de fixar a meta para 2019, o texto da LDO projeta os resultados dos dois anos subsequentes.

Sem conseguir economizar para pagar os juros da dívida pública pelo menos até 2021, o Brasil deve continuar vendo a dívida bruta avançar sobre o Produto Interno Bruto (PIB). Essa relação chegou a 75,1 por cento do PIB em fevereiro, conforme dados mais recentes divulgados pelo Banco Central.

A longa sequência de déficits fiscais marca o descompasso entre receitas e despesas em meio à expansão do gasto público e forte rigidez orçamentária, quadro que se deteriorou com o abalo na arrecadação provocado pela recessão econômica de 2015 e 2016.

Membros da equipe econômica têm ressaltado que o reequilíbrio fiscal só será atingido com a mudança nas regras de acesso à Previdência. O governo do presidente Michel Temer jogou a toalha em relação à reforma, tida como um dos seus projetos mais importantes, diante da falta de apoio político no Congresso e da intervenção na segurança pública no Rio de Janeiro, que impede mudanças na Constituição.

Edição de Patrícia Duarte

MERCADO IMOBILIÁRIO

SECOVI-SP. 12/04/2018. INCORPORAÇÃO. Pesquisa Secovi-SP mostra recuperação nas vendas de unidades novas em fevereiro. Mercado imobiliário de São Paulo mantém os bons indicadores apresentados no começo deste ano. Vendas de imóveis novos na Capital mantém bons resultados em fevereiro

De acordo com a Pesquisa do Mercado Imobiliário, realizada pelo Departamento de Economia e Estatística do Secovi-SP (Sindicato da Habitação), foram comercializadas em fevereiro 1.448 unidades residenciais novas na cidade de São Paulo, resultado 14,4% inferior às 1.692 unidades vendidas. Porém, quando o resultado é comparado com as 798 comercializações de fevereiro de 2017, houve crescimento de 81,5%.

No acumulado de 12 meses (março de 2017 a fevereiro de 2018), foram comercializadas 25.349 unidades, um aumento de 60,4% comparado ao mesmo período de 2017 (março de 2016 a fevereiro de 2017), quando as vendas totalizaram 15.804 unidades, mas ainda abaixo da média anual histórica de 27 mil unidades.

O desempenho de vendas refletiu no indicador VSO (Venda Sobre Oferta), que foi de 6,8%, índice duas vezes maior que o registrado em fevereiro de 2017 (3,4%). O VSO de 12 meses atingiu 48,4%, apresentando aumento de 31,9% em relação a fevereiro de 2017 (36,7%).

Lançamentos – De acordo com dados da Embraesp (Empresa Brasileira de Estudos de Patrimônio), a cidade de São Paulo registrou, em fevereiro, 341 unidades residenciais lançadas, volume 54,4% inferior a janeiro (748 unidades) e 90,5% acima do resultado de fevereiro de 2017 (179 unidades).

O acumulado de 12 meses (março de 2017 a fevereiro de 2018) totalizou 29.515 unidades residenciais lançadas na capital paulista, 61,6% acima do registrado no mesmo período de 2017 (18.261 unidades).

Os resultados da pesquisa demonstram bom desempenho do mercado imobiliário, apesar de o mês ser mais curto e ter Carnaval. “As quase 1,5 mil vendas significaram o melhor resultado dos últimos quatro anos para o mês, confirmando a tendência de crescimento apresentada no final de 2017”, diz Celso Petrucci, economista-chefe do Secovi-SP.

Oferta de imóveis novos – A capital paulista encerrou o mês de fevereiro com a oferta de 19.728 unidades disponíveis para venda. Esta oferta é formada por imóveis na planta, em construção e prontos (estoque), lançados nos últimos 36 meses (março de 2015 a fevereiro de 2018). Houve redução de 6,1% em relação a janeiro de 2018 (21.000 unidades) e de 12,5% em comparação a fevereiro de 2017 (22.546 unidades).

Destaques – Os imóveis de 2 dormitórios destacaram-se no mês, com 953 unidades comercializadas, maior VSO (8,1%) e quantidade de oferta (10.835 unidades). As unidades de 1 dormitório apresentaram o maior volume de lançamentos (215 unidades) e tiveram a segunda maior quantidade de vendas (317 unidades).

Na segmentação por área útil, os imóveis com menos de 45 m² de área útil lideraram os lançamentos (137 unidades), as vendas (884 unidades), a quantidade de imóveis ofertados (8.189 unidades) e tiveram o melhor VSO (9,7%).

Imóveis com preços até R$ 240.000,00 registraram a maior quantidade de vendas (725 unidades) e o melhor VSO (11,1%). Apartamentos com preços entre R$ 240.001,00 e R$ 500.000,00 predominaram nos lançamentos, com 189 unidades, e na oferta, com 6.224 unidades. “Este tipo de imóvel vem se destacando desde o ano passado, o que demonstra que há grande demanda para os produtos com esse perfil”, ressalta Flavio Prando, vice-presidente de Intermediação Imobiliária e Marketing do Sindicato da Habitação.

A sazonalidade do mês exerceu influência maior no número de lançamentos. “Mesmo 54,4% inferior ao total lançado em janeiro, o resultado atingido foi o maior dos últimos dois anos para um mês de fevereiro”, diz Prando.

A retomada do mercado imobiliário traz boas perspectivas para a geração de novos postos de trabalhos e para o crescimento da economia. No entanto, o setor foi surpreendido pela concessão de liminar, pelo Tribunal de Justiça de São Paulo, ao Ministério Público de São Paulo, em Ação Direta de Inconstitucionalidade (Adin), suspendendo a eficácia do chamado “direito de protocolo”. “Com isso, ficam impedidos de prosseguir todos os projetos protocolados antes de 26 de março de 2016, o que inclui casas, escolas, hospitais, templos, condomínios verticais ou horizontais, inclusive os de habitação de interesse social, shopping centers, teatros, emissoras de rádio ou TV, lojas etc. Ou seja, essa medida pode impactar grande parte dos lançamentos previstos para o ano”, alerta o vice-presidente de Incorporação e Terrenos Urbanos do Secovi-SP, Emilio Kallas.

Segundo levantamento do Secovi-SP junto a 38 incorporadoras que atuam na cidade e que têm 174 projetos com lançamentos previstos para 2018, 88 deles (41%) foram impactados pela liminar. “Estima-se que deixarão de ser lançadas mais de 19 mil unidades na cidade, que gerariam mais de 21 mil postos de trabalho e movimentariam em torno de R$ 11 bilhões. Isso significa um prejuízo enorme para a economia e para a sociedade”, avalia Flavio Amary, presidente da entidade. “Trata-se de mais uma medida, entre tantas outras, que traz insegurança para o setor produtivo, justamente neste momento de recuperação”, complementa.

Relatório da Pesquisa do Mercado Imobiliário do Secovi-SP: http://www.secovi.com.br/downloads/pesquisas-e-indices/pmi/2018/arquivos/201802-pmi.pdf

POBREZA

LCA Consultores. JORNAL VALOR ECONÔMICO. 12/04/2018. Pobreza extrema aumenta 11% e atinge 14,8 milhões de pessoas

Por Bruno Villas Bôas

Apesar da queda da inflação e do início de recuperação da atividade econômica, a pobreza extrema continuou se alastrando

pelo país em 2017. Levantamento da LCA Consultores, a partir dos microdados da Pnad Contínua, divulgada ontem pelo IBGE,

mostra que o número de pessoas em situação de extrema pobreza no país passou de 13,34 milhões em 2016 para 14,83 milhões

no ano passado, o que significa aumento de 11,2%.

O avanço da pobreza é considerado um dos grandes retrocessos da recessão econômica, após anos de avanços na área. Segundo

Cosmo Donato, economista da LCA, a expectativa era que a retomada econômica fosse capaz de produzir números melhores no

ano passado. Um dos fatores por trás da piora, acredita, foi o fechamento de postos com carteira assinada, que têm garantias

trabalhistas e pisos salariais.

"No lugar desse emprego, o mercado de trabalho gerou ocupações informais, de

baixa remuneração e ganho instável ao longo do tempo. A própria crise fiscal dos

Estados afeta indiretamente, ao gerar menos empregos para essa parcela mais

pobre da população, que geralmente é menos instruída. Estou falando de postos

relacionadas a obras públicas, por exemplo", disse o economista.

Com o resultado, o contingente de pessoas extremamente pobres representava 7,2% da população brasileira em 2017, acima

dos 6,5% no ano anterior.

Para chegar aos números, a consultoria adotou a linha de corte do Banco Mundial para países de nível médio-alto de

desenvolvimento, como os da América Latina, de US$ 1,90 de renda domiciliar per capita por dia (corrigido pela paridade de

poder de compra). Isso equivale a R$ 133,72 mensais em 2016, segundo cálculos do IBGE. A consultoria atualizou essa linha

pelo IPCA, para R$ 136 em 2017.

Todas as regiões exibiram indicadores piores de pobreza. O Nordeste concentrava 55% da população extremamente pobre. No

ano passado, eram 8,1 milhões de pessoas na região com renda per capita abaixo de R$ 136, boa parte concentrada na Bahia e

em Pernambuco. É um contingente 10,8% maior do que o registrado no ano anterior, ou 800 mil pessoas a mais.

A miséria também cresceu na região mais rica do país, o Sudeste. De acordo com o levantamento da LCA, a região tinha 3,27

milhões de pessoas extremamente pobres no ano passado, 13,8% a mais do que no ano anterior. Houve piora nas quatro

unidades da federação que compõem o Sudeste, mas com maior intensidade no Rio e São Paulo, e menor intensidade em

Minas Gerais e Espírito Santo.

Donato lembrou que a população mais pobre teve, ao menos, um aliado importante ao longo do ano passado, que foi o ciclo de

deflação dos alimentos. Pelo IPCA, o índice que mede a inflação oficial brasileira, os alimentos ficaram 4,85% mais baratos no

ano passado, frente ao ano anterior. Itens relevantes caíram de preço, como arroz (-10,9%), feijão-preto (-36,1%), macarrão

(-2,91%) e mandioca (-17,30%).

"Os alimentos pesam 25% no orçamento das famílias com renda de 1 a 40 salários mínimos. Mas estamos aqui falando de

famílias que vivem com bem menos do que isso. Os alimentos devem, em muitos casos, ser responsáveis pela maior parte dos

gastos dessa população extremamente pobre, às vezes quase a totalidade da renda. Essa queda de preços foi, portanto, um

evento importante", disse Donato.

O cálculo da pobreza extrema considera todas as fontes de renda - trabalho, previdência ou pensão, programas sociais, aluguéis

e outras fontes. No ano passado, essa renda recuou tanto para ricos quanto para pobres. Na base da pirâmide, contudo, as

perdas foram mais intensas. A parcela dos 5% mais pobres da população brasileira teve um rendimento médio real de R$ 40

por mês em 2017, queda de 18% frente ao ano anterior (R$ 49). No caso da parcela 1% mais rica da população, esse rendimento

encolheu menos, em 2,3%, de R$ 15.975 para um ganho médio mensal de R$ 15.504.

Segundo Cimar Azeredo, coordenador de Trabalho e Rendimento do IBGE, o movimento pode ser explicado por um número

menor da renda do trabalho. "A qualidade do emprego foi baixa em 2017, com a redução da taxa de desocupação por meio do

trabalho informal", disse Azeredo, durante divulgação de suplemento especial da Pnad Continua ontem, no IBGE.

A pesquisa mostrou um mercado de trabalho pior do que a pesquisa domiciliar mensal do IBGE vinha apontando. Pela Pnad

Contínua mensal, 264 mil pessoas conseguiram ocupação em 2017 e o renda real habitual cresceu 2,4% na média do ano.

Ontem, a pesquisa divulgada mostrou que a renda efetivamente recebido de todos os trabalhos recuou 1,36% e 310 mil pessoas

a menos tiveram renda do trabalho.

"A diferença está na metodologia das pesquisas, no tamanho da amostra, no período de coleta das informações, no tipo de

rendimento [habitual e efetivo], entre outros fatores, além da margem de confiança", disse Azeredo, para quem a pesquisa

mensal seria mais adequada para acompanhar o mercado de trabalho.

________________

LGCJ.: